作者: 欧意官方交易所 日期:2024-11-14 02:31

原文标题:Rebuild or retreat? Crypto faces tough choices after FTX

原文作者:ILU Predictor

原文来源:金融时报

编译:比推BitpushNews Mary Liu

FTX 联合创始人、加密行业曾经的风云人物 Sam Bankman-Fried 在纽约被判犯有欺诈和洗钱罪数小时后,他的一位主要风险投资支持者发表了自己的看法。

红杉资本合伙人 Alfred Lin 表示:“FTX 倒闭后,我们立即广泛审查了我们的尽职调查流程,并评估了我们与 Sam Bankman-Fried 长达 18 个月的合作关系。” “我们得出的结论是,我们被故意误导和欺骗。”

加密怀疑论者会辩称,Lin 并不是第一个上当受骗的人。自 2009 年比特币诞生以来,该行业就一直与非法交易(例如现已不复存在的丝绸之路市场)或业务倒闭(例如 2014 年的Mt. Gox)联系在一起,Mt. Gox在鼎盛时期处理了流通中近四分之三的比特币。

在SBF的鼎盛时期,他被视为该行业最有可能获得尊重的途径。除了红杉资本之外,FTX 还拥有 Tiger Global、新加坡国有企业淡马锡和安大略省教师养老金计划等主流支持者。

在华盛顿,SBF在国会委员会作证,支持加强监管,并成为主要的政治捐助者。

在 FTX 总部所在的巴哈马群岛,总理菲利普·戴维斯 (Philip Davis) 支持将该公司视为一次大型收购,因为这个加勒比国家的经济正在寻求下一个经济增长点。

与此同时,FTX 获得了名人代言,并与美国职业棒球大联盟、迈阿密热火队篮球队和国际板球理事会签署了赞助协议。它与演员兼制片人拉里·大卫一起拍摄了超级碗广告。

但在 11 月 2 日,由 12 人组成的纽约陪审团用了不到 5 小时的时间就达成一致,宣判SBF犯有七项罪名。

纽约南区美国检察官Damian Williams表示:“SBF犯下了美国历史上最大的金融欺诈案之一。” “这种欺诈、这种腐败由来已久,我们对此忍无可忍”。

当加密行业的前领军人物考虑可能被判处长期监禁时,他所支持的行业可能会走以下两种方式之一:要么集体重组并再次尝试被主流金融世界接受,要么退回到其长期以来的形象,即投机者、短线交易者和那些坚信货币应该与国家分离的人的“利基市场”。

对于美国证券交易委员会(SEC)互联网执法办公室前负责人 John Reed Stark 来说,审判判决是“加密货币、Web 3 和区块链的丧钟”。

“这个行业已经走到了尽头,”他说。“如果明天一切都消失,除了投机者之外,它不会影响地球上的任何人。”

但其他人认为,该行业可以从SBF审判的失败中恢复过来,并成为主流金融的一部分。

加密货币期货指数平台 Phuture 增长主管 Charles Storry 表示:“加密货币的公众形象正处于历史最低点,但该行业还没有结束。”

一段不光彩的历史

十多年来,SBF不遵守传统金融规则,引起了世界各地监管机构的不满,并被指控加密货币被用来资助恐怖主义和核武器扩散,在此之后,他的职业生涯以浪荡入狱为结局。与此同时,“挖掘”比特币等加密资产所需的计算能力产生的碳足迹大致相当于乌克兰国土面积。

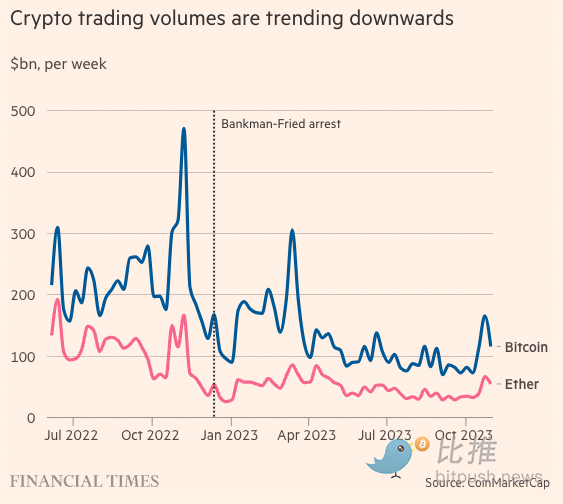

FTX 于 2022 年破产,结束了一场信任危机,这场信任危机导致比特币和以太币等流行数字资产损失了一半以上的价值。Terraform Labs 和三箭资本等其他曾经著名的公司也倒闭了。

作为回应,多个司法管辖区的立法者和监管机构在 2023 年对该行业的监管力度达到了前所未有的水平。美国监管机构对一些仍然存在的最大的加密货币公司发起了一系列执法案件和诉讼。其中包括美国上市公司 Coinbase(该公司因涉嫌违反证券法而面临SEC的诉讼)以及币安 (Binance),后者是 FTX 的主要竞争对手,也是全球最大的加密货币交易所。

商品期货交易委员会(CFTC)于 3 月份起诉币安,指控其非法接触美国客户,并且明知其为潜在的非法活动提供了便利。

三个月后,SEC对币安提起诉讼,指控币安将客户现金与其首席执行官赵长鹏拥有的一家独立交易公司混在一起。币安和 Coinbase 均否认了这些指控,并表示将应对各自的诉讼。

10 月 7 日的暴行发生后,以色列执法当局关闭了 100 多个币安账户,并确定了大约 150 个与哈马斯有关的加密货币捐赠计划,引发了对该行业与资助恐怖主义的联系的新指控,并引发了新的打击呼吁。

美国商品期货交易委员会 (CFTC) 前幕僚长Charley Cooper表示:“在 Mt Gox 的失败和丝绸之路的争议之后,这个行业的负面新闻逐渐增多。纵观其历史,它的丑闻貌似比任何其他行业都多–其市场份额要大得多。”

Cooper补充称:“大多数医生没有欺骗医疗保健系统,大多数律师没有违反法庭道德。华尔街的家伙,你可以说他们贪婪,但他们并没有违法”。

范德比尔特法学院法学教授 Yesha Yadav 将 Bankman-Fried 的定罪描述为更广泛的加密货币行业的“一个具有里程碑意义的重要时刻”。“陪审团如此果断地结论确实凸显了该行业的一个关键人物已经堕落了多远和有多深…很难想象声誉会受到更大的打击。”

该行业的工作人员担心他们的职业前景可能会因此受到损害。一位联系《金融时报》的专业人士表示,他“有点担心传统行业的招聘会如何看待与加密货币的关系。”

他在 FTX 以及去年倒闭的另一家加密货币公司 Voyager 上都遭受了损失。他补充道:“这段经历让我变得更加保守”。

加密透明度

去年 11 月 FTX 申请破产后,该行业的头部人物呼吁重新关注透明度。

赵长鹏表示,“所有加密货币交易所”都应该提供储备证明,并承诺自己的业务“完全透明”。几天后,竞争对手交易所 OKX 表示,它将推出首个储备证明,“以设定透明度、风险管理和用户保护的新标准”。

但根据行业数据提供商 CCData 的数据,目前只有约三分之一的加密货币交易所提供储备证明或替代方案,例如定期审计的财务报表。

那些向客户提供某种形式的财务透明度的交易所约占市场的 81%,但这比 3 月份的 86% 有所下降,大约与 2022 年 11 月 FTX 破产时的水平相当。

CCData 研究分析师 Jacob Joseph 表示,这表明“与 FTX 崩溃后的最初几个月相比,用户对储备证明的辨别力可能变得不那么敏锐”。

perfORM Due Diligence Services Limited 联席主管James Newman表示,最大、最有影响力的交易所“已采取措施提高其持有资产的透明度”。

“然而,许多人在采用储备证明方面进展缓慢,”他补充道,并表示这“可能是交易所持有的散户资金持续占据主导地位的征兆,而这些交易所并不以一个声音发言”。

零售交易者–为自己进行交易的个人–对该行业的增长发挥了重要作用。但许多人认为它现在需要扩大其吸引力。“加密货币的生存依赖于其他行业的外部支持和信任,” Storry说。“散户已经加入,但我们现在需要机构支持才能将该行业提升到一个新的水平。”

有迹象表明这种情况正在发生。今年夏天,支付巨头 PayPal 成为第一家推出与美元挂钩的加密代币的主要金融机构。自 2020 年以来,该公司一直提供世界上最受欢迎的加密货币的交易,但所谓的稳定币(一种加密资产,其价格跟踪更受认可的资产(通常是传统货币)的价格)的推出,为陷入困境的加密行业打了一剂强心针。

获得机构支持的更大希望寄托在全球最大的资产管理公司贝莱德身上,该公司向SEC申请推出现货比特币ETF,这将允许投资者在由知名品牌运营的受监管金融工具中进行比特币投机。

上个月,随着贝莱德的申请可能获得批准的猜测不断增加,比特币的价格飙升至 35,000 美元,抹去了自 2022 年 5 月加密市场危机开始以来的所有损失。

数字资产融服务公司Marex联席主管Ilan Solot表示:“如果你知道去哪里寻找的话,就有进入这个行业的迹象:我们正在谈论贝莱德推出比特币ETF,Paypal推出与美元挂钩的稳定币”。

但并不是绝对的。由主席Gary Gensler领导的SEC迄今为止一直拒绝批准任何此类申请,并且可能永远不会为贝莱德 (BlackRock) 或任何其他候选人打开比特币进入大众市场的绿灯。

立法者也变得更加谨慎。上个月,参议员Cynthia Lummis和众议员French Hill敦促司法部考虑分别对币安 (Binance) 和最大的稳定币发行商 Tether 提起刑事指控。

哈马斯袭击以色列后,来自美国两大政党的 100 多名议员签署了一封信,敦促拜登政府概述正在采取的措施,以减少加密货币被用作资助恐怖主义的手段。

华盛顿的一位加密货币行业游说者表示:“在美国通过立法将变得更加困难,国会的态度也会更加冷淡”。到 2024 年,Coinbase 和 Binance 是否愿意–甚至有能力–像 FTX 那样游说监管机构和政客还有待观察。

回到首要原则

前 SEC 专员Reed Stark则认为:“所有这些加密货币人士现在都迫切需要比特币 ETF,但他们之所以启动比特币项目,是因为他们对 2008 年的银行危机感到不安。他们对政府能够监视他们的金融交易感到不安”。

他补充称:“那么他们做什么呢?他们抱着世界上最大金融服务公司的大腿,因为已经没有什么了,这是终极的虚伪和虚心”。

然而,尽管业内许多人将希望寄托在主流的未来上,但另一个分支更希望加密货币回归其根源。

加密货币平台 ShapeShift 创始人、自由主义者 Erik Voorhees 上个月向那些仍然忠于最初的加密事业的人发出了战斗口号。

他说:“为什么我们要接受这个只有在陌生人有条件批准的情况下才能自由交易的世界?这当然不是自由。这是屈从,这是农奴制,在大多数情况下,锁链轻轻压下,但这不应该让我们忘记锁链的存在。”

Voorhees等人士没有一头扎进日益充满敌意的监管机构和立法者群体中,而是推动该行业回归首要原则:未经许可的金融,这是对建制派、政府监督和未经选举产生的监管机构的明确拒绝。

作家、投资者和 Coinbase 前首席技术官Balaji Srinivasan上个月在阿姆斯特丹发起了 Network State 会议,旨在“建立平行机构”。

包括 Vitalik Buterin 和 Anatoly Yakovenko(分别是以太坊和 Solana 加密区块链背后的意见领袖)以及 Winklevoss 兄弟(Gemini 加密货币交易所的创始人)在内的演讲者都出席了会议。

Srinivasan表示:“这是所有建设平行机构的人的会议。这不仅仅是平行货币。这是平行媒体、平行教育、平行科学、平行建设,甚至平行城市”。

在SBF丑闻余波散去后,从与立法者和监管机构的一场失败的战斗中撤退的决定可能很诱人,但这一决定可能会破坏交易已经冷淡的市场。

根据数据提供商 CCData 分享的数据,2023 年初,需要购买超过 1,400 BTC(当时约为 2300 万美元)才能使代币价格上涨超过 1%。

但到 4 月底,只需要 462 BTC–当时价值约 1300 万美元–就能实现同样的市场走势。这是自 2022 年 5 月该行业陷入混乱以来,比特币和全球最大稳定币 Tether 市场深度的最低点。

今天的数据有所改善,零售动力回暖,新资金流入;现需要 752 BTC(价值约 2600 万美元)才能拉动比特币价格。

但这远远不够。Marex的Solot说道:“在我看来,SBF的有罪判决利空早已被市场消化。但假设,如果这被证明是加密采用减慢甚至失败的分水岭,那么风险就是,只有内部资金在市场上交易,而且基本上可以预料会持续萎缩……不会有新的资金,不会有增长。”