作者: 欧意官方交易所 日期:2024-11-02 21:43

原文作者:Shivam Sharma

原文来源:Binance Research

原文标题:Are We Entering a Bull Market? Top 10 Narratives to Follow

编译:猫院长,Web3研究院

全文分为4个部分:要点、前言、10大叙事、结语。其中十大叙事为:稳定币供应回归、NFT交易量上升、项目费用收入上升、DeFi的回归、比特币、其他L1、SocialFi、RWAs、ZK、全球央行利率。

一、要点

二、前言

在经历了2021年的高潮之后,加密货币市场在过去几年中很大程度上一直是一个以建设为中心的市场。随着名人代言的NFT、69000美元的比特币、SNL上的狗狗币和其他叙事的狂热消退,一些人离开了这个行业,而另一些人则加倍努力,坚持自己的愿景。最近几周,我们看到市场兴奋度有所增加,一些熊市建设结果开始显现出来,体现在加密活动和资产价格上。

虽然现在就断言我们已经回到牛市还为时过早,但事情肯定比一段时间以来要好得多。正因如此,我们准备了这份报告,以便在接下来的几个月里,为我们的读者提供一些关键的叙事和指标,以便关注。

图1:加密货币总市值自年初至今增长约110%,增加超过8700亿美元。第四季度至今市场上涨55%(约5960亿美元)

三、值得关注的10大关键叙事

1、稳定币供应回归

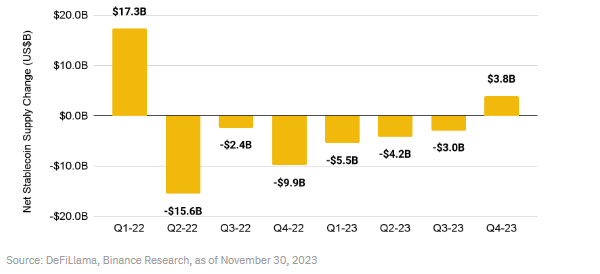

稳定币供应是衡量任何给定时间点可用于投资加密资产的资金数量的指标。最近的数据显示,前五名稳定币(按市值计算)供应量的季度净变化自2022年第一季度以来首次转为正数。

图2:前五大稳定币的供应量季度净变化自2022年第一季度以来首次转为正数

鉴于稳定币供应增加是加密货币资金流入的衡量标准,也是潜在买盘压力的指标,最近的举动可以被视为一个积极信号。值得密切关注这个指标在未来几个月如何发展,以及它是否是一个暂时的变化,还是代表着一个更持续的上升趋势。

2、NFT交易量上升

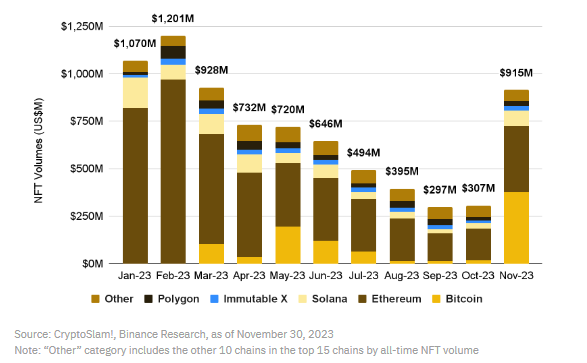

由于NFT可以被认为是加密货币行业风险更高的品种,因此NFT交易量可以被视为市场情绪的一个领先指标。例如,如果我们将比特币视为基准资产,那么像以太坊这样的山寨币通常波动性更大,即比BTC具有更高的β值。如果我们沿着风险谱图继续向下走,最终会到达NFT,它们的β值比BTC高得多。

NFT交易量打破下跌趋势并环比大幅增加,这一事实表明市场情绪积极,NFT投机活动正在复苏,这表明NFT价格在几个月来的低迷之后开始反弹。

图 3:NFT 交易量已经打破了今年下跌趋势,并在 11 月出现明显环比增长。

我们还应该注意到比特币NFT的显著增长(在“比特币”部分中进行了更详细的讨论)。它们的增长令人难以置信,如图3所示,尤其是考虑到它们是在2022年底“发明”的,直到2023年3月才开始流行。

我们还应该注意到比特币NFT的显著增长(在“比特币”部分中进行了更详细的讨论)。它们的增长令人难以置信,如图3所示,尤其是考虑到它们是在2022年底“发明”的,直到2023年3月才开始流行。

比特币NFT在1月份的交易量接近零,但在11月份的交易量达到3.75亿美元以上,超过了以太坊NFT(3.48亿美元)。这对于一个长期被认为不适合应用程序和NFT的链来说是一个巨大的成就,我们将在未来几个月密切关注事态的发展。

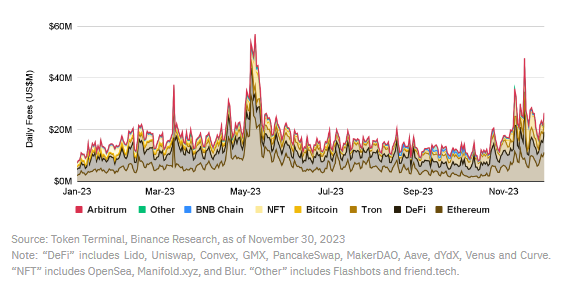

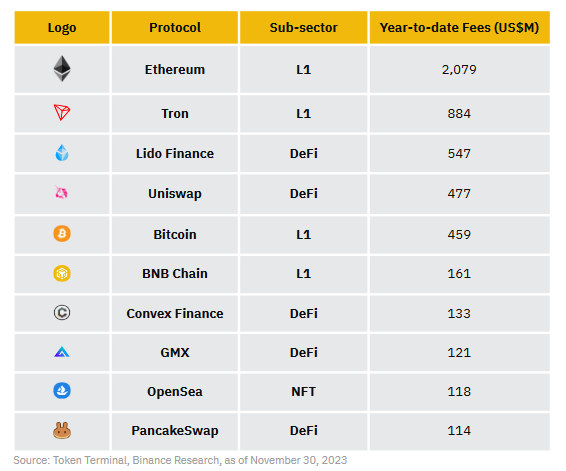

3、项目费用收入上升

随着行业不断成熟,协议转向成为盈利性企业,前20大加密项目产生的费用收入是一个值得关注的重要指标。费用收入在过去一年稳步上升,11月环比增长超过88%,相比之下,1月为零。

在累积费用方面,以太坊在2023年迄今为止产生了超过20亿美元的总收入,是任何其他单一协议的两倍以上。排在第二位的是Tron,产生了约8.8亿美元的收入。以太坊通过基本上出售其区块空间来产生收入。支付这些费用的用户可以是任何人,从使用Uniswap进行 memecoin 交易的散户交易员,到像 Arbitrum 这样的 L2 协议,它们向以太坊支付费用来在其上结算交易。

值得注意的是,仅在夏季推出的 friend.tech 今年就跻身前 20 大协议之列(费用超过 5000 万美元)。这表明,对于那些能够产生吸引力和炒作的产品,尤其是在不断增长和相对来说还很年轻的 SocialFi 子部门,存在机会。

总体而言,费用收入是任何真正可持续业务的标志。很明显,加密货币市场的部分产品能够产生有意义的费用,看到这些数字在 2023 年增长令人鼓舞。密切关注哪些协议和子赛道表现出最佳费用增长绝对将是市场进入下一个市场周期时一个重要的方面。

4、DeFi 的回归

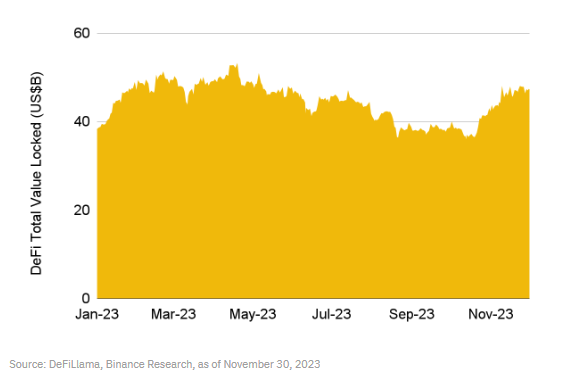

经过几个月 DeFi 活动相对有限的时期后,我们开始看到该领域的一些活动回归。DeFi 总锁定价值(“TVL”)自年初以来上涨了近 25%,11 月环比增长 14%。自去年 12 月以来,TVL 一直局限于 450 亿至 500 亿美元之间,因此监测这一最新趋势能否持续并在未来几周和几个月内轻松突破 500 亿美元大关将非常重要。图 6:DeFi TVL 回归

在公链方面,以太坊仍然是优势最大的参与者,占 TVL 总额的 56% 以上。Tron 占 ~16%,而 BNB Chain 仅占 6% 以上。Arbitrum (~4.5%) 和 Polygon (~1.8%) 则是前五剩下的两名。值得注意的是,在 DeFi TVL 排名 前十的公链中,有四个是以太坊 L2s(除了先前提到的,还有 OP Mainnet 和 Base)。

从类别来看,流动性质押(270 亿美元)是今年最大的赢家之一,Lido 作为主导参与者,TVL 超过 200 亿美元。上海升级 (Shanghai Upgrade) 允许用户提取质押的ETH,这对 Lido 非常有帮助,使其 TVL 从 120 亿美元增长到现在的 200 亿美元以上。借贷(190 亿美元)、DEX(130 亿美元)和跨链桥 (130 亿美元) 是接下来的热门类别。

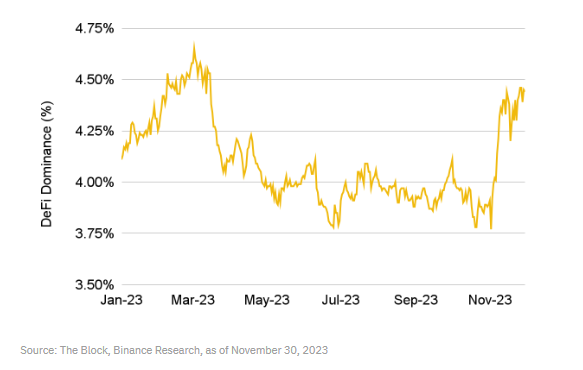

另一张值得关注的图表是 DeFi 市值占比。这是通过观察 DeFi 前十大代币并计算其总市值占加密货币总市值的百分比来衡量的。自 4 月以来一直保持在 3.8% 至 4.1% 的区间后,该数字开始飙升,在 11 月期间上涨 18%,月末上涨到 4.44%。Thorchain、PancakeSwap、Uniswap 和 Synthetix 等是推动此举动的主要因素之一。

图 7:DeFi占比上升

一些值得关注的关键发展:

5、比特币,比特币,比特币

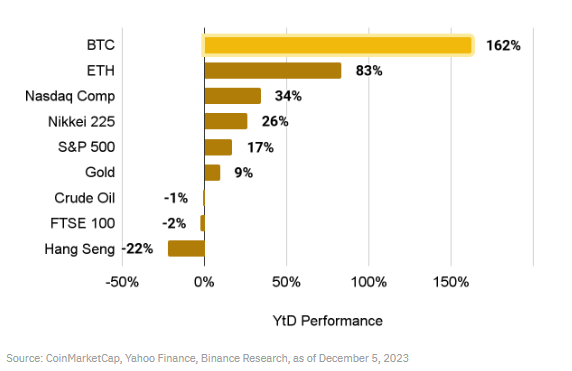

2023 年对于比特币来说是充满事件的一年,从极具加密原生特色的 Ordinals (比特币 NFT) 收藏家,到更传统的机构投资者开始接近比特币 ETF,投资者群体各方面都出现了新的发展。这对应了比特币市值在 2023 年迄今增长了 162%,超过了市场上大部分其他顶级加密资产。图 8:比特币今年迄今的表现非常强劲

一些最重要的比特币叙事:

A、现货比特币 ETF 批准可能性比以往任何时候都大

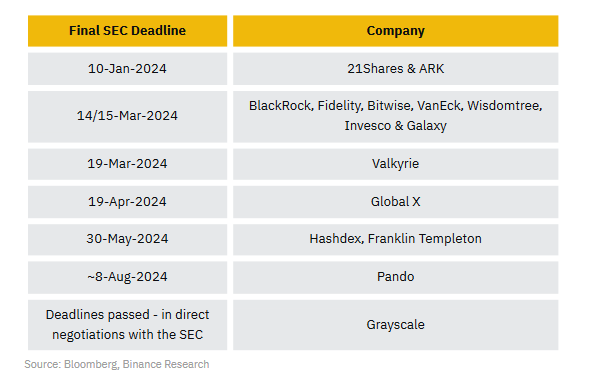

虽然美国监管的现货比特币 ETF 的可能性已经存在很长时间了,但 2023 年出现了显著的积极发展。特别是,美国证券交易委员会 (SEC) 与 Grayscale 之间关于将其 Grayscale Bitcoin Trust (“GBTC”) 转换为现货比特币 ETF 的争端基本上以 Grayscale 获胜而告终。这导致包括 BlackRock、Fidelity 和 Invesco 等在内的其他一些参与者也在最近几个月提交了现货比特币 ETF 申请。总而言之,目前有 13 份现货比特币 ETF 申请正在 SEC 审查中,最早的最终截止日期为 2024 年 1 月,最晚为 2024 年 8 月。市场普遍预计,这些 ETF 将在未来几周或几个月内获得批准,尤其是考虑到 SEC 对 Grayscale 的案件结果,以及每个申请者不断重新提交和修改 ETF 申请以最大化批准机会。图 9:SEC 对现货比特币 ETF 做出决定的大部分最终期限出现在 2024 年第一季度,从 1 月份开始

如果获得批准,现货比特币 ETF 将解决比特币采用的两个主要驱动因素:便利性/可访问性和主流接受度。现货 ETF 的推出将为许多机构投资者提供一种简单、合规且被广泛接受的方式,将比特币敞口添加到其投资组合中,并改善分发。像 BlackRock、Fidelity 和 Invesco 这样的全球资产管理巨头的支持,将提升比特币作为一种合法资产类别的形象,并帮助消除新投资者对监管/合规的担忧。预计这将导致资金和用户流入比特币显著增加,来自之前被排除在外的机构投资者和可能之前持谨慎态度的新散户投资者。

Galaxy 的一项最新研究对现货比特币 ETF 第一年末的资金流入量进行了相当保守的估计,为 140 亿美元。此外,我们可以考虑现货黄金 ETF 的案例研究。具体来说,第一只在美国上市的现货黄金 ETF 于 2004 年推出,在此之前投资黄金非常困难。ETF 推出后,金价连续七年上涨。这表明由于缺乏合适的投资工具,黄金被严重低估。虽然无法直接与比特币相比,但值得考虑的是,如果现货 ETF 确实在不久的将来获得批准,我们是否会看到比特币出现类似的走势。

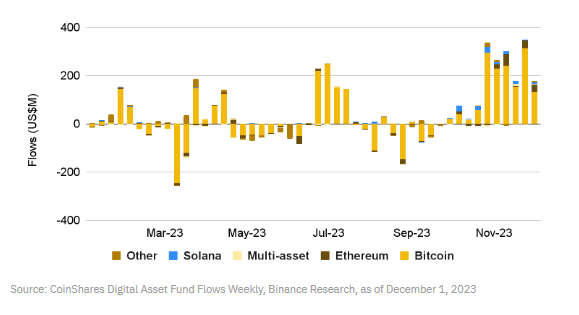

事实上,最近的加密货币交易所交易产品 (“ETP”) 数据显示,资金流入量持续增长。尽管这些数据大部分是散户驱动的,但 CoinShares 团队也看到了机构兴趣的上升。此外,加密货币 ETP (包括 ProShares 的比特币期货 ETF、Bitwise 10 Crypto Index 等产品) 资金流入量的增加也表明投资者希望以更传统的监管方式获得加密货币敞口 (相对于使用中心化或去中心化的加密原生交易所)。深入研究 CoinShares ETP 数据, 我们可以看到比特币 ETP 今年的资金流入量超过 16 亿美元,是迄今为止最受欢迎的资产。自年初以来,总管理资产 (AUM) 增长了100% 以上,达到 462 亿美元,是自 2022 年 5 月以来的最高水平。

图 10:全球加密货币 ETP 资金流入量在 10 月和 11 月明显增加,比特币是迄今为止占比最高的资产

B、即将到来的比特币减半

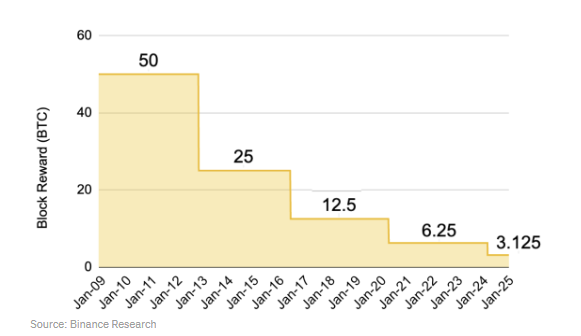

比特币矿工通过两种机制获得奖励:区块奖励和交易费用。区块奖励传统上占矿工收入的大部分,而交易费用直到最近才出现交易量增加的趋势(在 Ordinals 推出之后)。每隔 10 分钟平均挖出一个新的区块,就会支付这些区块奖励,并且大约每四年减半一次。2009 年比特币区块链首次启动时,每个区块的区块奖励为 50 个 BTC。经过 2012 年、2016 年和 2020 年的减半,目前每个区块的区块奖励为 6.25 个 BTC。这个数字将在 2024 年 4 月减半至 3.125 个 BTC/区块。

图 11:比特币的挖矿奖励大约每四年减半一次。下一次减半预计将在 2024 年 4 月进行。

由于比特币是一种发行上限固定的资产 (2100万),减半将使新比特币的生成速度降低 50%,基本的经济学原理决定了价格上涨是自然而然的下一步。减半实质上为比特币创造了稀缺性,并进一步强化了比特币作为数字黄金的叙事。从历史上看,减半事件本身与市场波动加剧有关,尽管整体加密货币市场在减半后的年份通常表现良好。

C、Ordinals 和 Inscriptions 继续增长

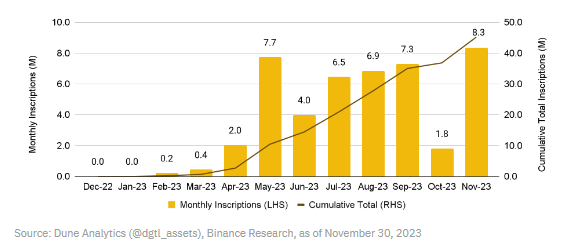

2023 年比特币最显著的发展之一是 Ordinals 和 Inscriptions 的出现。Casey Rodarmor 的 “Ordinal Theory” 允许跟踪单个 Satoshi (比特币的最小单位),并为每个 Satoshi 分配了一个唯一的标识符。然后,这些单个 Satoshi 可以用任意内容“铭刻”,例如文本、图像、视频等。这创建了“铭文”或很快被称为比特币 NFT 的东西。图 12:比特币铭文总数在 11 月铸造量最近反弹后接近 5000 万

Inscriptions 导致了 BRC-20 代币的诞生,这使得在比特币上首次可以部署、铸造和转移可替代代币。

在 Ordinals 和 BRC-20 首次推出时的最初市场狂热之后,市场降温了一点。然而,11 月份这些市场出现了明显的活动复苏。铭文总数比 10 月的低点增长了 362%,并以超过 830 万的数字创下了历史单月最高纪录。除了即将到来的比特币减半(也将减少矿工收入)之外,铭文还为矿工带来了 1.4 亿美元以上的费用,这对传统上交易费用很低的比特币来说是一个受欢迎的补充。

可能最重要的是 Ordinals 在比特币生态系统内外所产生的潜在兴奋和创新。许多新的建设者涌向比特币,许多现有项目都在以更快的速度进行更新,各种新想法目前正在比特币社区内流传。

最近的一个例子是 Taproot Wizards的 750 万美元融资,这是一个以著名比特币巫师 meme 为主题的 Ordinals 项目。Ordinals 和 BRC-20 对增加比特币网络上的交易费用和拥塞的影响也帮助重新讨论了比特币 Layer-2 (“L2s”)。值得注意的是,比特币项目 Stacks 及其即将推出的 sBTC 解决方案以创建一个去中心化、非托管的比特币 L2,这是一个值得关注的有趣发展。总而言之,在现货比特币 ETF、比特币减半和 Ordinals 带来的创新之间,很明显,比特币正处于其历史上的一个激动人心的时期,值得密切关注。

6、其他L1的发展

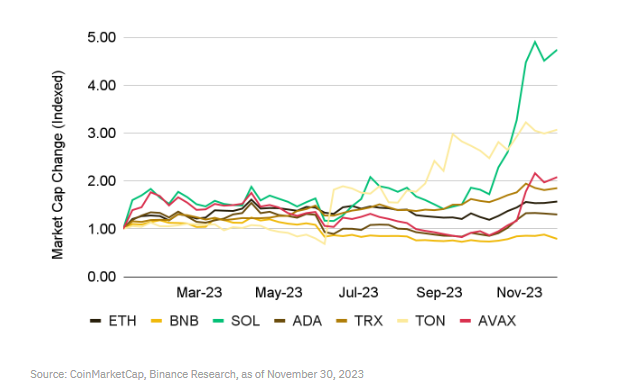

尽管以太坊仍然以大多数典型指标保持着主导地位,但替代L1 在过去一年中也表现出了发展前景。

图 13:一些其他 L1 在过去一年中表现优于 ETH

Solana是最引人注目的佼佼者,尤其是在最近,SOL 市值在 11 月份增长了约 56%。

➢ Solana 深受 2022 年 FTX 崩盘的影响,但在经历了整个事件并继续发布新产品和改进之后,项目重新获得了乐观情绪。此外,虽然 Solana 在 2022 年出现了几次网络中断,但今年迄今为止只发生了一次类似事件(2 月份)。预计随着即将发布的 Firedancer (一个新的独立验证者客户端),这些事件将在明年进一步减少。

➢ Solana DeFi 在 11 月份表现良好,TVL 从 4.18 亿美元增长了 57%,超过 6.5 亿美元,超过其他任何主要公链。这与预言机项目 Pyth Network、DEX 聚合器 Jupiter Exchange 和 MEV 相关联的流动质押提供商 Jito Network 最近的空投活动和关注度一致。此外,其他一些主要的 DeFi 项目,包括 MarginFi 和 Kamino Finance,已经实施(或暗示)积分系统。用户活动会产生积分,社区中的许多人认为这可能是这些协议即将进行的空投的一个因素。

Toncoin 也表现优异,他们与 Telegram 的合作公告是最近的一个主要亮点。

➢ 9 月宣布的合作意味着 Telegram 将完全依赖 TON 作为其 web3 区块链基础设施,并为所有 Telegram 的 8 亿月活跃用户集成了 TON Space,一个自托管的 web3 钱包。此外,TON 项目和生态系统合作伙伴将受益于 Telegram 内的应用内推广和其广告平台上的优先展示。➢ 最近,游戏/元宇宙 VC Animoca Brands 宣布投资 TON 基金会并成为 TON 链上最大的验证者。

其他所有主要 L1 也出现了众多其他公告和发展。以太坊在上海升级后成功启用了质押 ETH 提款,成为一种很大程度上通缩的资产,并诞生了流动质押和 LSDfi 等巨大的 DeFi 市场。

BNB Chain 继续保持生态系统的增长,并发布了 BNB Greenfield(一个下一代数据存储平台)和 opBNB(基于 OP Stack 的 BNB Chain 乐观 L2)等重要公告。Avalanche 继续宣布合作关系,尤其是在游戏和 RWAs 领域。他们最近与 J.P. Morgan 的 Onyx 和 Apollo Global 合作是一个值得注意的举动。Cardano 继续努力扩展,开发 Hydra 和即将推出的专注于数据保护的侧链 Midnight。Tron 仍然是 USDT 发行量最大的公链,并继续作为一种有效的方式在用户和企业之间发送 USDT 支付。

7、SocialFi的出现

社交媒体应用程序长期以来被认为是适合区块链技术和加密货币的潜在合作伙伴。2023 年,这一加密经济子领域出现了产品驱动型增长,尤其是 friend.tech 吸引了许多人的关注。

friend.tech,一个 SocialFi dApp,于 8 月初首次在以太坊 L2 Base 上推出。friend.tech 基本上允许用户交易 Twitter 个人资料的代币化股份(称为“Keys”)。持有 Key 可以让你访问独家内容和与个人资料所有者(称为“Subjects”)的私人聊天室。用户支付交易费用,其中一部分用于协议,另一部分用于 Subjects。friend.tech 自推出以来已经产生了超过 2500 万美元的总协议费用。他们还一直在运行一个基于 activity 的积分系统,据传与潜在的未来空投有关。

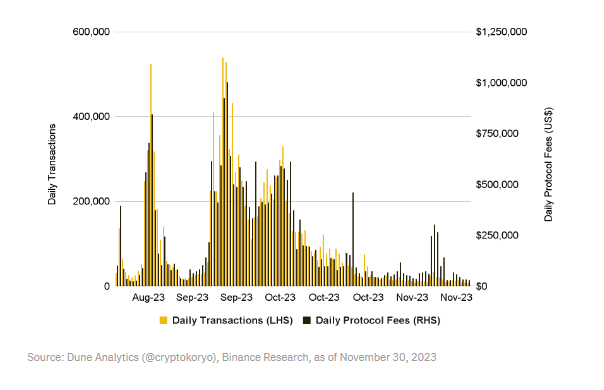

在经历了 8 月和 9 月的巨大炒作之后,最近两个月的每日活动有所放缓。尽管如此,该产品仍处于 beta 阶段,即将全面推出。也许最重要的是,friend.tech 能够聚集的关注和关注度,包括来自非加密影响者的关注和关注,令人鼓舞,并表明 web3 社交应用可以达到的潜力。图 14:friend.tech 每日交易量(LHS)和每日协议费用(RHS)

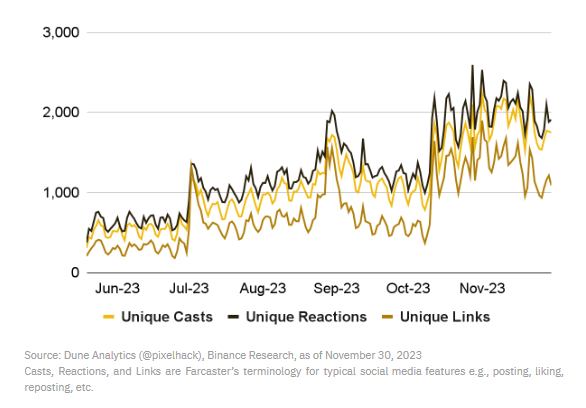

另一个值得一提的 web3 社交应用程序是 Farcaster。Farcaster 是一个去中心化的社交媒体协议,运行在以太坊 L2 OP 主网上。10 月,该协议开放了无限制注册(不再是邀请制),此后每日参与度大幅增长。Farcaster 旨在促进以高质量讨论为导向的社区平台。为此,他们最近一直在举办 Farcaster AMA 系列,邀请了各种知名嘉宾,包括 Balaji 和 Vitalik Buterin。

图 15:Farcaster 的每日独特互动自 10 月开放平台以来一直稳步增加

另一个值得注意的 web3 社交媒体平台是 Lens Protocol。该平台由 Aave 团队构建,部署在 Polygon 上,对 NFT 表现出很大的兴趣,并在一定程度上针对创作者和艺术家。在 2022 年初首次推出后,今年早些时候他们宣布了 v2 版本。新功能包括“Open Actions”,帮助在 Lens 出版物中嵌入外部智能合约,改进了价值共享机会,以及一系列新的与个人资料相关的更新(称为“Profiles V2”)。

Binance Square的推出也值得注意,为加密用户提供了一个新的交流观点和意见的平台,以及了解最新新闻事件的渠道。

8、RWAs进入加密系统

现实世界资产 (“RWAs”) 是一个统称,用于描述存在于链下物理世界并被标记化并在链上购买的资产。RWA 的例子包括房地产、债券、商品、股票等。虽然将资产代币化并将其带到链上早就被讨论过,但今年出现了一些特别值得注意的动向。

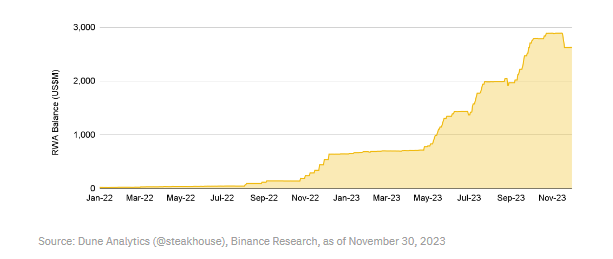

A、MakerDAO

Maker,稳定币DAI背后的协议,至少从 2020 年就开始涉足 RWA,并在 2023 年经历了显著的增长。简单概述一下,Maker 允许用户将抵押品存入其金库,并借出等值的DAI 债务。虽然曾经只有ETH被接受作为抵押品,但这已经扩展到其他资产,包括稳定币、包装的BTC、流动质押衍生品 (“LSDs”) 等。Maker 还为通过 MakerDAO 审核的借款人提供 RWA 抵押品换取 DAI 贷款。借款人包括 Huntingdon Valley Bank 等,他们与 Maker 有一个 1 亿美元的 RWA 抵押贷款金库。图 16:MakerDAO 的 RWA 余额今年增长了 300% 以上,达到 26 亿美元以上

目前,RWAs 占 Maker 资产负债表资产的 49% 以上,而年初仅为 12% 左右。其中很大一部分 RWA 是美国国券,由于利率上升的环境,它们在过去 18 个月左右的时间里获得了高收益。这意味着 RWAs 目前占 Maker 收入的 60% 以上,而 Maker 的收入本身也在 11 月初突破了 2 亿美元 (年化) 的历史新高 。

B、Chainlink和 CCIP

Chainlink 以其预言机网络而闻名,是一家提供一系列解决方案的 web3 基础设施公司。这包括他们的数据流、函数(将智能合约连接到 API)、自动化(智能合约自动化)等。

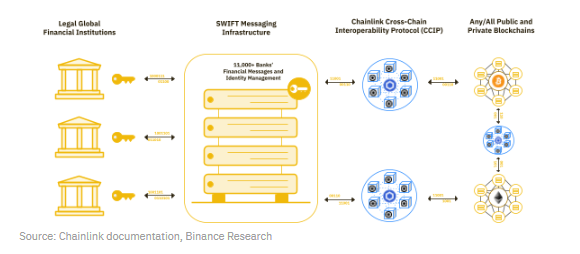

跨链互操作协议 (“CCIP”) 是一项值得注意的新发展。CCIP 是一个去中心化的跨链消息/数据传输协议。CCIP 的目标是创建一个共享的全球流动性层,所有区块链都可以相互连接,无论它们是公链还是私有 TradFi 链。

Chainlink 希望 CCIP 可以帮助 TradFi 和加密货币之间架起价值桥梁,并改善这两个世界之间的互操作性。将 RWAs 更紧密地集成到区块链上是这一过程的自然组成部分。

CCIP 的一个主要优势是它可以让用户使用他们现有的 API 和消息服务来定义他们的目标,连接到 CCIP,然后在链上进行交易。CCIP建立的一个关键集成是与Swift的集成,Swift 是一项全球 11,000 多家 TradFi 机构用于进行通信的消息服务。鉴于 Swift可以与CCIP通信,它有助于降低 TradFi 连接到区块链时的摩擦,并有望为进一步整合 RWA 提供帮助。

图 17:全球银行业如何使用CCIP接入 web3

我们已经看到了 CCIP 的早期访问主网的推出,预计未来几周还会有更多进展。我们还看到了与澳新银行 (ANZ Bank) 等机构的合作案例,以及包括花旗银行、纽约梅隆银行等在内的一大群主要银行和金融机构。CCIP 及其可以吸引哪些机构将在未来几个月成为一个重要的发展趋势。

ZK技术的增长多年来一直是加密领域的一大话题。然而,2023 年出现了显著的 ZK 相关举措,包括一系列 ZK-rollup发布。一些关键发展包括:

简要回顾一下,有两种类型的 L2 rollup解决方案:乐观rollup和 ZK 汇总。**虽然乐观rollup目前占据了 L2 市场份额的大部分,但 ZK rollup正在快速发展,并被广泛认为是未来扩展的方案。这是因为它们依赖于零知识证明 (“ZKPs”),这是一种证明交易有效性的极其高效的方法,并且在加密领域有许多不同的应用。

ZK rollup直到今年才流行起来的一个原因是它们之前缺乏与以太坊EVM的集成。鉴于 EVM 是市场上占主导地位的智能合约引擎,早期 ZK rollup无法以简单易行的方式支持它,这给了乐观rollup一个优势(它们兼容 EVM)。然而,zkEVM 改变了这一点。zkEVM 是一种特殊的 ZK rollup,允许智能合约轻松部署在 EVM 上,使开发人员能够轻松地将 EVM dApp 移植到他们的 zkEVM 上。

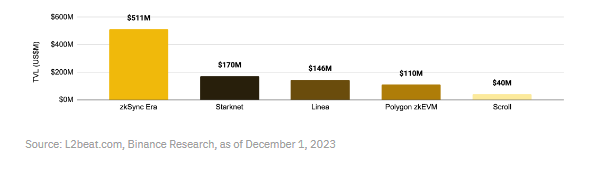

2023年出现了许多 zkEVM 发布,从 3 月份的 zkSync Era 和 Polygon zkEVM 开始,随后是 Linea 和 Scroll。ZK 技术的另一个先驱 StarkNet 也有一个 ZK rollup正在生产中,Kakarot zkEVM 将 EVM 兼容性带到了 Starknet 技术中。Taiko 是另一个即将推出的 zkEVM,预计明年年初推出。

最近几个月,rollup即服务 (“RaaS”) 提供商的增长也很强劲。虽然许多提供商最初专注于乐观rollup,但 zkRaaS 子行业也正在增长,AltLayer、Gelato 和 Lumoz 等公司都是其中的佼佼者。这可能会导致明年更多 ZK rollup进入市场。

图18:主要ZK-rollup的TVL

除了rollup之外,还有其他各种 ZK 技术的应用。一个即将到来的关键例子是 ZK 协处理器。ZK 协处理器的基本思想是它是一个工具,dApp 可以使用它将数据密集型和昂贵的计算移到链下。这允许 dApp 保持用户 gas 成本低,同时让它们运行更复杂的功能和计算,从而获得更好的用户体验。由于使用了 ZK 技术,即使将部分计算移到链下,dApp 仍然可以从以太坊的完全安全性中受益。

一个类比是,在计算机中,图形处理单元 (“GPU”) 充当计算机基础中央处理单元 (“CPU”) 的协处理器。

最近发布的新 ZK 协议 Succinct 的 Alpha 版本也是一个有趣的进展。

10、全球利率将下降?

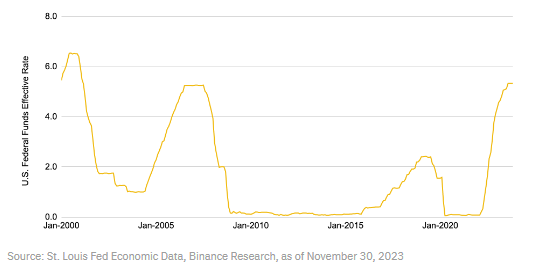

从宏观经济角度来看,利率是影响资产估值的最重要因素之一。以美国为例,美联储 (Fed) 设定的基准利率越高,投资者通过投资超安全的政府债券获得的无风险回报就越高。自然而然,这降低了许多投资者对科技股和加密货币等波动性较大的投资选项的兴趣,因为他们只需通过政府债券就可以获得良好的资本回报。

图 19:美国利率处于22年来的最高水平,美国经历了史上最快的加息周期之一

为鼓励疫情期间的消费支出,美联储将基准利率设定在0-0.25% ,导致通货膨胀开始快速上升,随后美联储开始了一项历史性的加息计划,从 2022 年 3 月的 0-0.25% 提高到 2023 年 7 月的 5.25-5.5%。然而,最近两次美联储会议都维持利率不变。尽管通胀仍高于美联储 2% 的目标 (10 月份为 3.2%),但仍明显低于 2022 年 5-8% 的水平。此外,最新的美联储预测显示,2024 年和 2025 年的利率将下降,这意味着利率可能已经见顶或接近峰值。

此外,其他国家已经开始降息。中国人民银行今年已经两次下调银行存款准备金率,同时下调了一年期贷款利率 。欧洲通胀下降也促使投资者开始预期欧洲央行 (ECB) 将提前降息。虽然这只是整体宏观经济图景的一部分,但它是一个很重要的部分。随着全球降息开始生效,投资者自然需要在政府债券之外寻找获得回报的机会,降息对科技和加密货币等高增长行业的影响不容忽视。至少,这将成为加密货币市场的一个积极利好因素,与此同时其他 web3 发展仍在全面进行。

四、总结

过去几周充满惊喜,与之前几个月以建设为中心的节奏形成了令人欣喜的改变。随着噪音越来越大,新进入者加入市场,事情变得更加疯狂,确保你追踪正确的指标并关注重要的叙事至关重要。这份报告希望能够作为一些最相关讨论点和数字的入门指南,供我们在展望 2024 年时参考。