作者: 欧意官方交易所 日期:2024-11-18 21:43

原文标题:Navigating Trades with Intent

原文作者:563

原文来源:bankless

编译:Kate, Marsbit

想象一下,你正在预订下一个假期。你进入一个旅游网站,输入你的旅行详细信息,比如你的航班往返地点、旅行日期以及你对经停次数的偏好,然后点击“搜索”。作为回应,你会看到一长串不同航空公司的航班选项,包括价格和出发/到达时间。有很多信息要筛选。

然而,如果我们把我们的愿望提炼成最基本的形式,它可以归结为一个简单的陈述:“我想从<出发地>到<目的地>,在<日期>,<X 个停靠站>。”

在这种情况下,旅行社可以介入,为你完成所有繁重的工作。他们可以找到最符合你要求的航班,为你节省时间和精力。当然,在现实世界中,旅行社对他们的服务收取费用。

通过在DeFi中基于意图的架构,求解器扮演你的个人旅行代理的角色,想出聪明的方法来满足你的要求。最好的部分是什么?与现实生活中的旅行社不同,这实际上为你省钱。

有了意图,你所需要做的就是说,“我想以180美元的最高价格购买0.1个以太币。”在这一点上,一群求解器开始行动,竞相以最好的速度执行你的订单。他们从链上和链下来源获取流动性,找到最具成本效益和最有效的方式来满足你的要求。这代表了参与加密交易的用户体验的重大改进,也是朝着增加链上活动迈出的一步。

自动做市商(AMMs)

在加密轨道上构建的固有限制导致AMM主导了DEX市场,特别是在以太坊主网上。这种形式的被动流动性供应意味着所有想要出售的用户总是有一个买家(反之亦然),并且它在许多用例中工作得很好。

随着DeFi的充分发展,AMM的缺点已经变得太明显了。有毒的订单流和无常的损失(或损失vs再平衡)使得散户用户很难脱颖而出。随着DeFi的发展,我们必须努力应对AMM背景下复杂的有毒订单流和无常损失——除非有更好的方法。

vAMM和CLOB

虚拟AMM (vAMM)和中央限价订单簿(CLOB)作为普通AMM的替代品出现,每种都有自己的卖点。

vAMM 因 GMX 在 Arbitrum 上的 GLP 模型而流行,它允许流动性提供者(LP)充当交易者的交易对手。交易者可以利用孤立的流动性池进行交易,保证执行和可预测的滑点——这是对基本AMM的一个很好的升级。

除了流动性限制和可交易资产规模较小之外,vAMM的一大缺点是依赖于预言机价格反馈。

https://x.com/Cointelegraph/status/1571748057280294913?s=20

乍一看,中央限价订单(CLOB)似乎是链上交易的必然选择。毕竟,它们是在中心化平台上交易数字资产和传统证券的首选架构。除了市场透明度之外,它们还提供真正的内部价格发现,这是vAMM设计所无法做到的,后者从外部渠道获取价格信息。

听起来不错,对吧?

但是当我们尝试在链上构建CLOB时,我们遇到了一些障碍。中心化的订单簿,比如在币安上,不必担心gas费或12秒的区块时间,而这在以太坊上几乎可以压垮CLOB。即使在Solana这样的高TPS链上,当币安每秒处理数百万笔交易时,400毫秒的区块时间也像蜗牛一样慢。像dYdX这样的项目已经采取了创建自己的特定于应用程序的区块链的方法来追求CLOB的梦想——但这并不是免费的。

为了实现类似于CEX的CLOB体验,区块链必须变得越来越中心化,要么依赖于企业级计算基础设施,要么将订单匹配转移到链下。这两种路径都在研究中,但都不太适合我们的去中心化原则。

如果有一种方法可以在不牺牲硬件和基础设施要求的情况下实现令人垂涎的类似CEX式的链上体验就好了……

意向和询价

利用基于意图架构的应用程序为用户提供了一种强大的方式来表达他们的偏好,然后依靠求解器(通常被称为“搜索器”、“填充器”或做市商)来满足这些偏好。这些“意图”可以是简单的,比如“我想用1个ETH交换至少1600个USDC”,也可以是非常复杂的,比如“我想在主网的UNI上持有10倍的杠杆空头头寸,使用Avalanche上的AVAX作为抵押品。”可能性真的是无限的。

现在,在我们深入研究技术细节之前,区分基于意图的设计和基于报价请求(RFQ)的设计是很重要的。RFQ是用户从协议中请求报价的特定意图类别,求解器(通常是做市商)竞相提供最佳报价。然后,用户可以选择接受或拒绝这些报价。

在RFQ领域中,求解器通常是被授权为用户生成报价的公认(白名单)实体。

基于意图的设计基本上允许在链上访问所有流动性。流动性是否来源于:

•中心化交易所(如Binance或Coinbase)

•去中心化的交易所(如Uniswap或Curve)

•场外交易台(OTC)

•填单者的库存

没关系,求解器可以利用它来获得流动性。将求解器视为数字资产流动性聚合器,在存在大量流动性的地方,用户可以期待更好的价格执行。

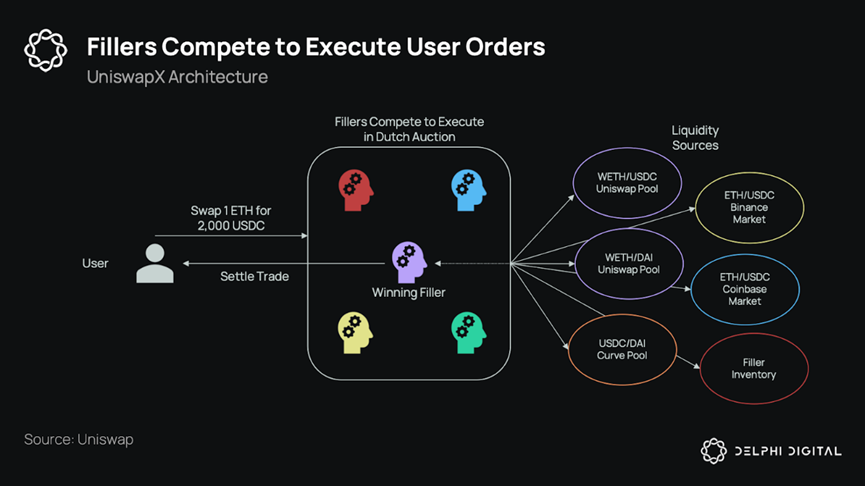

让我们以UniswapX的架构为例,看看它在实践中是如何工作的。

来源:Delphi Digital

希望出售ETH的用户通过UniswapX发送交易,然后开启拍卖来填写他们的订单。这与标准的Uniswap订单明显不同,因为现在,求解器不仅限于Uniswap内的池,还可以使用Balancer池、Coinbase市场、OTC,或者只是从他们自己的USDC库存中填充来进行交换。

以前:sell_price = max(Uniswap池)

之后:sell_price = max(所有DEX, CEX, OTC等)

你甚至可以想象这样的场景,求解器会被激励去削弱竞争对手:

“例子:求解器想要从X链重新平衡到Y链,而用户的订单允许他们这样做。这让他们节省了费用和时间,所以他们有动力赢得拍卖,并且可以提供比用户最初要求的更好的价格。”—— Arjun | LI.FI (@arjunnchand) on X

在意图之前,这种情况永远不会在 DEX 上自然发生。

将价格发现转移到链上

如今,主要数字资产的价格发现仅限于中心化交易所,即币安。这是一个先有鸡还是先有蛋的困境,因为做市商(促进价格发现过程)被鼓励使用流动性最大的市场。流动性从何而来?当然是做市商自己。

David在他的“5大问题”文章中提到,“如果去中心化系统要‘赢’,我们需要在链上实现价格发现”。意图提供了一个新的解决方案。

有了基于意图的去中心化交易所,做市商可以利用任何流动性来源,从而打开了潜在赚钱策略的大门——这比仅限于中心化交易所的做法已被证明是一种改进。

因此,虽然基于意图的去中心化交易所的早期迭代可能确实会从CEX获得大部分流动性和价格发现……

https://x.com/GwartyGwart/status/1709950673184321915?s=20

这仅仅是个开始。长尾资产(即前50名之外的代币)已经将其大部分流动性放在链上。

现在,随着基于意图的市场在加密轨道上被托管和运行,价格发现可以开始越来越多地转向去中心化的领域。

走向进一步的抽象

毫无疑问,DeFi是一个复杂的迷宫。期待你的谢丽尔阿姨在这个世界上毫不费力地开始交换代币,就像要求别人从零开始制造火箭一样。在我们真正向大众敞开大门之前,有许多巨大的障碍需要打破。

进入“意图”。这些巧妙的创新减轻了用户肩上的复杂负担,把它完全放在了老练的做市商身上。这些市场奇才的动机是为用户提供最优惠的价格,本质上就像你的谢丽尔阿姨(以及无数其他人)迫切需要的DeFi指南。除此之外,像意图和ERC-4337账户抽象钱包这样的技术正在努力为下一个10亿加密用户奠定基础设施。

看到如此多的团队热情地朝着基于意图的未来前进,这是一件令人振奋的事情。我们有像CoW Swap, UniswapX和1inch Fusion这样专注于现货交易的公司。Thena、IntentX和Pear都一头扎进了衍生品的世界。Flashbot的SUAVE正忙于驯服始终难以捉摸的最大可提取值(MEV),而Anoma、Symmio和Portals正忙于支持基于意图的基础设施。对这种新的DeFi原语的热情简直令人振奋。

现在,让我们面对现实吧。我们当中的DeFi爱好者可能会在处理多个钱包、跨越桥梁、以及在DEX和借贷平台的迷宫中无缝导航时找到乐趣。但他们只是例外,而不是规则。对于大多数人来说,尤其是那些不在加密圈内的人,简化用户体验的技术不仅仅是一个不错的奖励,这是绝对必要的。如果我们真的渴望看到这些强大的工具被主流采用,那么用户友好的技术就是关键。

那么,意图有什么关系呢?他们能凭一己之力解决困扰数字资产的流动性碎片化问题吗?这个问题只有时间才能回答。但有一件事是肯定的:我们对他们的潜力充满信心。这些创新不仅有望简化DeFi的格局,而且还能让那些一直站在门槛上等待邀请的人触手可及。